Бухучет инфо. Метод директ-костинг как управленческая система предприятия Директ костинг в 1с 8.3 где найти

», ноябрь 2017

Как у начинающих, так и у опытных пользователей возникают вопросы по поводу закрытия 20, 23,25,26 счетов. На примере программы «1С:Бухгалтерия предприятия 8», ред. 3.0, рассмотрим, какие необходимо сделать настройки, чтобы затратные счета ежемесячно закрывались корректно.

Настройка учетной политики

Учетная политика организации создается в программе ежегодно, вместе с ней заполняются и справочники: методы определения косвенных расходов и перечень прямых расходов.

На скриншоте видно, что имеется возможность установить две галочки:

«Выпуск продукции» - должен стоять у тех организаций, которые занимаются производством.

«Выполнение работ, оказание услуг заказчикам » – должен стоять у организаций, которые специализируются на оказании производственных услуг.

Если ни одна из этих настроек не будет выбрана, то подразумевается, что в программе ведется организации торговой направленности – «купили – продали» - ничего не будет производиться и не будет оказываться никаких услуг, следовательно, счет в деятельности такой организации вообще не будет использоваться.

Рекомендации по исправлению ошибок, возникающих при закрытии месяца

Очень часто встречается такая ситуация, что закрытие месяца прошло успешно, программа не выдала никаких ошибок, но при формировании оборотно-сальдовой ведомости пользователь замечает, что 20.01 счет закрылся на счет на 90.08 или же вообще не закрылся. Необходимо сделать следующее:

посмотреть по проводкам в регламентной операции «Закрытие счетов: 20, 23, 25, 26» на какой именно счет закрылся счет / . Если он закрылся на 90.08, то необходимо проверить перечень прямых расходов, возможно здесь не хватает записей;

по отчету «Анализ субконто: номенклатурная группа проанализировать по какой номенклатурной группе и статье затрат не произошло полное/частичное закрытие счета / на счет 90.02 . Если счета прямых расходов не закрылись на себестоимость продукции, то это может означать, что в программе есть незавершенное производство, не достает записей в перечне прямых расходов либо отсутствует выручка по данной номенклатурной группе.

После проверки документов и внесения в них изменений необходимо заново выполнить закрытие месяца.

Бывает и такая ситуация, что программа выдает ошибки с указанием на то, где проблема, и что необходимо сделать, чтобы исправить эти ошибки. Здесь все просто, следует прочесть всю ту информацию, которую выдала программа, и исправить ошибки, следуя рекомендациям, и вновь закрыть месяц.

В заключении еще раз обратим внимание на то, что учетная политика организации создается ежегодно, и вместе с ней создаются методы распределения косвенных расходов и перечень прямых расходов. Перечень прямых расходов является ключевым, именно благодаря наличию записей в нем, программа «1С:Бухгалтерия 8», ред. 3.0, определяет, что при закрытии месяца списать на косвенные расходы, а что на прямые.

На счетах 23, 29 учитываются затраты вспомогательного характера. В программе 1С 8.3 в конце месяца они закрываются автоматически на счет 20 . Механизм закрытия аналогичен 20 счету:

Закрытие счетов 25, 26

Счет 25 используется для затрат, которые необходимо распределить на себестоимость, но невозможно отнести к какой-то одной номенклатурной группе:

Порядок закрытия счета 25 определяется в Учетной политике на закладке Затраты:

Здесь можно задать необходимое количество правил для распределения счетов 25 и 26, а также указать дату, с которой это правило будет использоваться:

Счет 26 предназначен для учета общехозяйственных расходов. В Учетной политике можно выбрать один из двух способов его закрытия:

- Директ-костинг – на 90 счет;

- В себестоимость продаж.

Во втором случае правила распределения на себестоимость задаются аналогично счету 25. Если в 1С 8.3 правила будут заданы неправильно или не будут выполнены условия для закрытия счетов, на них будет оставаться сальдо, чего по методологии учета быть не должно. На 26 счете в налоговом учете допустимо сальдо по нормируемым расходам.

Ошибки при закрытии счетов 25 и 26

Ошибки при закрытии счетов 25 и 26 в 1С 8.3 и 8.2, если выбран не метод директ-костинг, обычно связаны с тем, что списываемые затраты не относятся напрямую на какой-то вид деятельности. Данные счета должны распределиться пропорционально базе, которую в 1С 8.3 самостоятельно задаем в настройках.

Допустим, в данном месяце указанный показатель в учете отсутствует. Например, при заданном распределении пропорционально выручке, отсутствует выручка:

Бывает, что методы распределения совсем не заданы, тогда программа 1С 8.3 сообщит об этом:

В методах нужно прописать базу распределения, а также можно указать счет прямых затрат, на который нужно списать общепроизводственные и общехозяйственные расходы:

То есть, при возникновении остатков на счете, нужно проанализировать заданные условия для закрытия. Выходов для исправления ситуации несколько:

- Изменить условия – переписать учетную политику, если правило задано неверно;

- Искусственно создать требуемые условия для закрытия – отразить выручку и т.п.;

- Закрыть счет вручную – это самый крайний способ.

Более подробно как закрыть 20 и 25 счет в конце месяца в 1С 8.3 смотрите в нашем видео уроке:

Закрытие счета 44

На счете 44 отражают расходы на продажу: на рекламу, на доставку товара до своего склада, представительские расходы. После закрытия месяца сальдо на этом счете может остаться в части нормируемых расходов – в налоговом учете. Для этого в документе поступления должна быть выбрана соответствующая статья затрат:

Вид расхода в статье должен быть – Нормируемые расходы:

Для представительских расходов вид затрат должен быть –

В этом случае при закрытии месяца расчет нормы для включения в расходы будет осуществляться автоматически (4% от расходов на оплату труда).

Транспортные расходы на 44 счете

Если транспортные расходы по доставке товаров до своего склада учитываются на счете 44, то вид расхода должен быть

Тогда в соответствии с законодательством, в 1С 8.3 транспортные расходы будут распределяться пропорционально остатку товаров на складе и списываться в момент реализации товара и в бухгалтерском и в налоговом учете, а на 44 счете останется сальдо:

Какие предусмотрены методы распределения транспортных расходов в НУ и БУ рассмотрены в нашем видео уроке:

Рекламные расходы

В 1С 8.3 для автоматического расчета нормы в 1% от выручки для рекламных расходов:

предусмотрен вид расхода Нормируемые:

Расчет списания нормируемых расходов

Расчет списания нормируемых расходов можно проверить:

Представительские расходы смотрим в справке-расчете нормируемых расходов:

Расходы на оплату труда нарастающим итогом можно найти разделе Отчеты-Регистры налогового учета:

Проверяем расчет: 437 647,91 руб.*4%=17 505,92 руб:

Выручка по налоговому учету из ОСВ по 90.01 и 91.01:

Проверяем расчет (2 535 720,97 руб. + 4 938,19 руб.)*1%=25 406,59 руб.:

Проверку списания транспортных расходов:

поможет сделать справка-расчет:

Доля рассчитывается по формуле среднего процента:

В нашем случае:

Проверим расчет (0+880,76)/(39 312,10+586 987,31)=0,0014=0,14%:

Более подробно как проверить каким образом программа 1С 8.2 (8.3) списала часть транспортных расходов на финансовый результат по бухгалтерскому и по налоговому учету смотрите в нашем видео уроке:

Закрытие 20 счета

В 1С 8.3 настройки закрытия 20 счета находятся на закладке Затраты:

В программе 1С 8.3 есть три варианта:

- Вообще не использовать счет 20;

- Использовать для производства продукции;

- Использовать для выполнения работ, оказания услуг;

В последнем случае нужно определить порядок закрытия счета:

- Без учета выручки – счет 20 будет закрываться ежемесячно в любом случае;

- С учетом выручки – счет 20 будет закрываться только при наличии реализации (в разрезе каждой номенклатурной группы);

- С учетом выручки только по – счет 20 закроется только при оформлении реализации документом Оказание производственных услуг:

Наиболее распространенные ошибки при закрытии счета 20

- Не введен документ Отчет производства за смену – затраты по производству продукции останутся на остатке;

- С учетом выручки не отражается выручка, то есть нет ни одного документа реализации. Проблему можно решить, отразив формально выручку в 1 рубль;

- При выбранной настройке закрытие С учетом выручки только по производственным услугам реализация оформляется документами Оказание услуг, Реализация.

- Дублирование номенклатурных групп, то есть когда при выбранной настройке закрытие С учетом выручки , выручку отражают по одной номенклатурной группе, а затраты по другой – задвоенной:

Поэтому закрытие 20 счета не происходит:

- Вообще не указана номенклатурная группа в документе списания затрат или реализации:

Программа 1С 8.3 сообщит об ошибке при закрытии месяца:

В 1С 8.3 можно закрыть 20 счет вручную, но правильнее все-таки найти ошибку и исправить ее.

Можно ли в программе 1С 8.3 предусмотреть автоматическое списание расходов со счета 20 без отражения выручки по номенклатурной группе смотрите в нашем видео:

Незавершенное производство

На счетах 20, 23, 29 может оставаться сальдо в размере суммы . Методику оценки незавершенного производства каждое предприятие выбирает для себя самостоятельно и закрепляет в учетной политике. В программе 1С 8.3 предусмотрен для этого документ Инвентаризация НЗП:

Документ создается по каждому затратному счету отдельно в разрезе номенклатурных групп. Суммы по бухгалтерскому и налоговому учету рассчитываются и вводятся вручную:

Одним из ключевых параметров в учете формирования прибыли в каждой производственной фирме является себестоимость выпускаемых продуктов. Однако в крупных компаниях, где производственные затраты всегда изменяются, достаточно сложно ее определить.

На практике используют несколько способов учета затрат, и каждый из них актуален в определенной ситуации. Сравним системы Директ Костинг и Абзорпшен Костинг. Во времена СССР применялся вариант Абзорпшент Костинга, называемого тогда и сегодня калькулированием полной себестоимости продукта и заключавшегося в распределении всех прямых и косвенных расходов между незавершенным производством и готовыми продуктами, а также проданными нереализованными товарами, оставшимися на складах. Мы же рассмотрим особенности использования метода учета затрат по системе Директ Костинг.

Сущность системы «Директ Костинг»

Буквальный перевод английского выражения означает «прямые затраты». В этом и заключается смысл применения этой системы для расчета «чистой» себестоимости: метод Директ Костинг основан на учете прямых затрат на реализованную продукцию независимо от объема выпуска. Применение ее основано на отделении постоянных расходов от переменных. Директ Костинг может использоваться как узкоспецифический метод калькуляции себестоимости выпускаемых продуктов, либо в качестве способа управленческого учета.

Калькулирование этим методом применимо для разрешения внутрифирменных вопросов, связанных с вынесением производственных решений, например:

- сравнением рентабельности нескольких продуктов;

- выбором наиболее эффективного и доходного производства;

- изысканием резервов снижения цены;

- прекращением выпуска конкретных видов изделий;

- вводом новых технологических линий.

Суть учета системы Директ Костинг – обобщение затрат постоянных и переменных. Метод Директ Костинг определяет постоянные расходы (к примеру, аренда, износ ОС), как независящие от объема производимых продуктов, а, значит, не влияющие на их себестоимость. И, напротив, переменные расходы (сырье, материалы, зарплата цеховых рабочих, износ ОС, занятых в непосредственном производстве продукта), находящиеся в прямой зависимости от выпускаемых объемов.

В себестоимость продукции включаются переменные затраты производства, а общая сумма постоянных расходов переносится на финансовый результат фирмы, не распределяясь по видам изделий. Рассмотрим упрощенный механизм исчисления по системе Директ Костинг: пример расчета себестоимости.

|

Выпуск продукции в декабре 2017 (шт.) |

Расходы в руб. |

Себестоимость единицы товара |

|||

|

постоянные |

переменные |

общие |

полные затраты |

усеченные затраты Директ Костинг |

|

В представленном примере показан расчет себестоимости по методу Директ Костинг в сравнении с Абзорпшен Костинг. Конечно, он максимально упрощен и лишь демонстрирует принцип расчета. Директ Костинг считается самым нетрудоемким способом расчета.

На практике все гораздо сложней, поскольку не всегда удается разделить затраты на постоянные и переменные. Именно в этом кроется главная трудность метода. Поэтому классический (стандартный) Директ Костинг, основанный на расчете по переменным затратам, применяется редко. Чаще вместе с прямыми затратами в себестоимости продукта учитывают и переменную долю косвенных (общепроизводственных) расходов.

Директ Костинг: проводки

Основной целью использования этой системы является определение себестоимости продукта без присутствия постоянных затрат. Так достигается увеличение маржинального дохода при продаже продукта. Проводки при отнесении затрат будут следующими:

|

Операции |

||

|

Переменные затраты: |

||

|

Материалы |

||

|

Зарплата цеховых рабочих |

||

|

Социальные платежи |

||

|

Условно - переменные расходы |

||

|

Услуги вспомогательных производств |

||

|

Общепроизводственные расходы отрасли |

||

|

Условно - постоянные расходы |

||

|

Собственные расходы по выпуску товара |

||

|

Постоянные затраты |

||

|

Общехозяйственные |

Анализ прибыли по системе Директ Костинг

Главным преимуществом метода является то, что он предоставляет возможность оперативно проанализировать цепочку «затраты – объем – прибыль», определяя значения таких показателей как точка безубыточности, запас финансовой прочности и др. Поэтому сегодня система Директ Костинг считается весьма эффективным методом учета расходов.

Система Стандарт Костинг

В управленческом учете расходов применяется наряду с системой Директ Костинг и Стандарт Костинг, представляющая собой калькулирование на базе нормативных (запланированных) затрат по принципу контроля расходов в пределах норм и отклонениях от них. Используют такой метод с предварительным расчетом нормирования затрат по статьям и составлением сметных норм.

Система Стандарт Костинг – одна из разновидностей нормативного способа учета затрат, но в отличие от него, когда сверхнормативные затраты входят в себестоимость, при методе Стандарт Костинг их относят на финансовые результаты или виновных лиц.

Директ-костингом называют один из методов учета затрат. Когда он появился в теории и начал внедряться в практику (1936 г.), то подразумевал деление издержек на переменные и постоянные, ведение их отдельного учета. В статье расскажем про метод директ-костинг, рассмотрим, каковы особенности директ-костинга в современной экономике, в чем его достоинства и недостатки по сравнению с другими методами калькулирования.

Сущность директ-костинга и его применение

Зародившись во времена Великой депрессии в США, директ-костинг (ДК) свое развитие и признание получил с наступлением 50-х прошлого столетия. Именно в этот период многие компании наращивали производственные мощности, масштабы изготовления товаров и работали над тем, чтобы найти пути минимизации издержек. Более низкая себестоимость (с/с) повышала их конкурентоспособность и укрепляла позиции на рынке внешнем и внутреннем.

Вопросы о том, как максимально точно определить стоимость отдельных изделий, рассчитать точку безубыточности, как найти резервы снижения цен – все это стало основой развития ДК. Первооснова ДК и его отличительная особенность состоит в том, что с/с произведенных изделий планируется, а затем и отражается на счетах только в части издержек переменных – полностью зависящих от колебаний объема выпуска.

Калькулирование методом ДК применимо для урегулирования внутренних ситуаций на предприятии, когда необходимо принять оперативное производственное решение:

- выбрать то производство, которое наиболее эффективное и принесет большую прибыль;

- сравнить уровень рентабельности нескольких изделий;

- обосновать решение о том, что выпуск отдельного вида продукции следует прекратить, запустить новую линию и изменить ассортимент;

Важно! Метод ДК дает возможность сравнить издержки, которые контролю поддаются. Постоянные издержки в расчет с/с не включаются. Их списывают с суммы полученной прибыли в том промежутке времени, в котором расходы фактически произведены.

Схема взаимосвязи показателей при ДК

- Маржинальный доход (МД).

- Прибыль (П).

МД – это разница между доходом от продаж и издержками переменными. В его составе помещается сумма постоянных затрат и полученной прибыли. В случае применения ДК отчет о финрезультатах строится по схеме, состоящей из нескольких ступенек:

Доход от реализации (Д)

Переменные издержки (Зпер).

МД = Д – Зпер

Постоянные затраты (Зпост)

П = МД – Зпост

Разновидности бухгалтерского учета по ДК

Отечественная практика выделяет две вариации ведения управленческого учета, базирующихся на ДК:

- Простой – организован раздельный учет на счетах финансовых и управленческих. В состав с/с отправляются затраты прямые переменные.

- Развитой – интеграция бухучета с использованием счетов 20-29 – привычных для учета затрат. В с/с входит и та часть косвенных общехозяйственных издержек, которые можно обозначить, как переменные (условно-переменные).

Важно! Основная проблема ДК – довольно часто трудно отделить переменные затраты от постоянных, поскольку на практике их непросто подвергнуть классификации и однозначно включить в определенную группу.

Элементы учета расходов при директ-костинга

Используя на практике директ-костинг, необходимо рассчитать настоящую с/с производимых изделий. В нее следует включить элементы издержек в зависимости от:

- вида расходов;

- места их формирования;

- носителей расходов (отдельные единицы);

- конкретно взятого периода.

Эти составляющие следует учитывать и в постоянных, и в переменных расходах.

Типовые бухгалтерские проводки для директ-костинга

Система ДК предусматривает отражение хозопераций такими записями:

| Дебет | Кредит | Описание |

| 90.2 | 25 | издержки общепроизводственного характера перенесены на реализованную продукцию |

| 90.2 | 26 | Общехозяйственные издержки включены в с/с отгруженной продукции |

| 40 | 23 | Определении с/с во вспомогательном производстве |

| 40 | 20 | С/с основного производства |

| 90.2 | 20 | С/с выполненной работы и указанных услуг |

Расширенный учет – в примере.

Пример 1. Компания ведет учет с/с изделий на сч. 40. Ежемесячно его закрывает. При наличии отклонений с/с нормативной от фактической их переносят на финрезультат.

- Сумма общехозяйственных расходов за месяц – 60 тыс. руб.

- Потраченная электроэнергия – 120 тыс. руб.

Данные о выпускаемой продукции:

| Изделие | Количество, шт. | С/с нормативная | Цена |

| А | 2000 | 100,00 | 300,00 |

| Б | 2000 | 150,00 | 400,00 |

Затраты фактические на использованные материалы:

- А – 70 тыс.;

- Б – 50 тыс.

Схема учета согласно ДК такова:

Дт 43 Кт 40 100 тыс. (1000·100) оприходовано изд. А по с/с нормативной;

Дт 43 Кт 40 150 тыс. (1000·150) изд. Б по с/с норм. оприходовано;

Д 62 Кт 90 300 тыс. (1000·300) отражение выручки от продаж изд. А;

Дт 90 Кт 43 100 тыс. нормативная с/с проданных изд. А списана;

Д 62 Кт 90 400 тыс. (1000·400) выручка от реализации изд. Б;

Дт 90 Кт 43 150 тыс. с/с изд. Б списана;

После того, как месяц пришел к концу:

Дт 26 Кт 70 (02, 69) 60 тыс. отражены издержки общехозяйственные;

Дт 90 Кт 26 60 тыс. общехоз. месячные расходы списаны;

Дт 25 Кт 76 120 тыс. – фактические общие расходы на электроэнергию;

Дт 20 Кт 25 51 432 (120 тыс. · 0,4286) – электроэн. отнесена на А;

Дт 20 Кт 25 68 568 (120 тыс. · 0,4286) – электроэн. – на Б;

Дт 20 Кт 10 70 тыс. материалы списаны на А;

Дт 20 Кт 10 50 тыс. списание материалов на Б;

Дт 40 Кт 20 121 432 (51 432+70 тыс.) издержки на А;

Дт 40 Кт 20 118 568 (68 568+50 тыс.) затраты на Б;

Дт 90 Кт 40 21 432 (121 432-100 тыс.) – списание перерасхода по А;

Дт 90 Кт 40 31 432 (150 тыс.-118 568) – экономия по Б отминусована.

Для каждого изделия отводится отдельный субсчет. В данном примере продукция полностью продана. Остатки, если они есть в наличии, следует отразить в бухучете по сокращенной нормативной с/с.

Особенности директ-костинга – преимущества и недостатки

Достоинства (+) и минусы ДК приведены в таблице:

| Директ-костинг | |

| + | – |

| В налоговую базу можно отправить основную часть затрат. Проделывается это за счет того, что единовременно списываются на финрезультат расходы общехозяйственные | Неоднозначность расходов постоянного характера. Не всегда просто их вычленить |

| Учет несколько упрощается, поскольку нет необходимости распределять сч. 26 на сч. 20 | Нет четкой и однозначной ясности, какова произведенная стоимость изделия, его полная с/с |

| Всегда виден уровень «с/с управления фирмой». Это значит, что вполне реально вносить коррективы оперативно | Для определения полной с/с ГП или незавершенного производства не обойтись без дополнительного распределения затрат условно-постоянного характера |

| С/с ГП не содержит «посторонних» затрат, не относящихся к с/с производственной | Несовпадение результатов бухучета и учета управленческого |

| Политика ценообразования намного эффективнее. Цена позволяет получить максимальную прибыль | Происходит искажение размера годовой прибыли из-за того, что остатки незавершенки оцениваются с учетом только переменных затрат |

| На основе расчета с/с единицы можно определять точку безубыточности | Расходы накладные выходят из сферы контроля над издержками |

Методы стандарт-костинга и директ-костинга – какой выбрать

Метод стандарт-костинга многие годы в учете успешно используется. Его определяют, как способ полной с/с, поскольку в стоимость единицы товара включаются переменные издержки.

При использовании стандарт-костинга:

- основная часть издержек компании входит в базу налогообложения по мере того, как продукция продается;

- если у компании имеются значительные остатки незавершенки, ее налоговая база заметно возрастет, поскольку расходы «отлеживаются на складских полках».

При использовании ДК:

- существенно снижается сумма налога на прибыль, в связи с тем, что переменные затраты сразу же относятся на финрезультат без ожидания продажи продукции;

- при наличии на складе больших остатков ГП также может вырасти налоговая база.

Пример 2. Исходные данные:

- Годовой выпуск продукции – 200 единиц.

- Она будет ежеквартально реализоваться одинаковыми партиями (по 50 ед.).

- Цена (рыночная) за шт. – 2 500 руб.

- постоянные – 100 тыс. руб.

- переменные – 100 тыс. руб.

Рассчитаем финрезультат и налог (на прибыль).

1) За методом стандарт-костинга, тыс. руб.

| Квартал | С/с ед. прод. | Реализация | Фин. результат | Налог | |||

| Количество | Цена | С/с | Выручка | ||||

| І | 1,00 | 50 | 2,50 | 50,00 | 125,00 | 75,00 | 15,00 |

| ІІ | 50 | 50,00 | 125,00 | 75,00 | 15,00 | ||

| ІІІ | 50 | 50,00 | 125,00 | 75,00 | 15,00 | ||

| ІV | 50 | 50,00 | 125,00 | 75,00 | 15,00 | ||

2) За методом директ-костинга, тыс. руб.

| Квартал | С/с ед. прод. | Реализация | Фин. результат | Налог | |||

| Кол. | Цена | С/с | Выручка | ||||

| І | 0,500 | 50 | 2,50 | 125,00 | 125,00 | 0 | – |

| ІІ | 50 | 25,00 | 125,00 | 100,00 | 20,00 | ||

| ІІІ | 50 | 25,00 | 125,00 | 100,00 | 20,00 | ||

| ІV | 50 | 25,00 | 125,00 | 100,00 | 20,00 | ||

Расчеты показывают, что при ДК существует возможность отстрочить платеж. Но налог повышается в последующих кварталах, и в целом за год его сумма не отличается. Чаще всего компании используют смешанный метод – издержки переменные производственные распределяются, а непроизводственные переменные сразу отправляются на финрезультат.

У стандарт-костинга выделяются такие неоспоримые преимущества:

- С достаточно высокой точностью позволяет определить полную с/с отдельных изделий до того, как их производство началось. Это немаловажно для процесса ценообразования в компании.

- Позволяет выделить разновидности конкретных затрат, повлиявшие на финрезультаты. К примеру, после завершения отчетного периода можно, сравнив фактические цены на запчасти и материалы с запланированными, установить, что именно из-за их роста увеличились издержки на выполнение ремонтных работ.

Задействование в планировании и учете ДК дает возможность определиться со связью между прибыльностью компании, ее расходами, которые находятся под контролем, и объемом выпускаемой продукции. Для стандарт-костинга такие возможности ограничены.

Особенности директ-костинга для фирм с УСН

Сч. 26 у компаний на УСН закрывается с учетом некоторых особенностей. Величина издержек переносится с Кт этого счета в Дт сч. 90. Читайте также статью: → « ». Размер общехозяйственных расходов определяется как разница между оборотами счета по дебету и кредиту.

Затраты в организации следует распределить по видам деятельности. За базу распределения берется выручка по видам бизнеса. При ее отсутствии счет может оставаться открытым. Его следует закрыть вручную. Последовательность и регламент такой работы определяет бухгалтер, учитывая особенности, которые присущи каждому конкретному предприятию.

Топ-4 популярных вопросов

Вопрос №1. Какой основной недостаток ДК?

Прежде всего, при ДК можно ошибиться с определением средних затрат на производство. Компания в результате неоправданно рискует при проведении своей ценовой политики.

Вопрос №2. Что представляет собой доход под названием «маржинальный»?

Этот финансовый показатель является разницей между выручкой от продаж и затратами переменного характера. Его можно также подсчитать, прибавив прибыль и расходы постоянные.

Вопрос №3. Что такое абзорпшен-костинг?

Это – еще один метод, применяемый в калькулировании с/с. При его использовании все издержки распределяются между продукцией проданной и ее остатками в складских помещениях.

Вопрос №4. Чем отличается абзорпшен-костинг от ДК?

Отличие в том, что расходы постоянного характера между отчетными периодами по разной методике распределяются.

При использовании метода ДК с/с формируется на основе условно-переменных издержек. Об этом обязательно необходимо записать в отдельном пункте учетной политики. Главнейшее преимущество ДК как системы управления – высокий уровень эффективности в принятии оперативных заключений.

Косвенными считаются те расходы, которые невозможно отнести на конкретную позицию номенклатуры и которые возникают при выпуске сразу нескольких видов продукции. Например, затраты на аренду помещений, хозяйственные расходы, зарплата администрации и т.д.

Чтобы правильно учесть косвенные расходы, нужно, во-первых, правильно настроить программу, во-вторых, корректно отразить сами расходы в . Рассмотрим пошаговую инструкцию для начинающих.

- Учетная политика . На закладке « » необходимо определить список прямых затрат в НУ. Несмотря на то, что речь пойдет о косвенных расходах, в первую очередь настраиваем прямые. Дело в том, что все затраты, которых нет в разделе прямых затрат, программа автоматически относит в разряд косвенных (а значит, распределяемых).

- На этой же закладке определяем метод списания косвенных расходов — или директ-костинг, когда все косвенные расходы относятся на счет 90.08, или включаем косвенные в себестоимость продукции. В последнем случае придется задавать базу распределения.

- Для косвенных затрат необходимо настроить способы распределения («Учетная политика » — «Затраты» — Косвенные расходы» — «Методы распределения косвенных расходов»).

- В разделе «Функциональность» на закладке «Производство» устанавливаем галочку «Учет процессов производства и выпуска продукции».

- В разделе «Параметры учета » на закладке «Производство» устанавливаем признак «Вести учет затрат по подразделениям».

Последние два пункта (см. Рис7. и Рис.8) нужны для того, чтобы появилась возможность задать подразделение в документах оприходования косвенных затрат.

Ниже приведены примеры настроек и пояснения к ним.

Рис.1 — Настройки программы в интерфейсе

Рис.3 — Методы определения прямых расходов производства в НУ

Рис.4 — Статьи затрат

При заполнении учетной политики в 1С 8.3 (заполнять желательно на каждый год) список прямых затрат НУ заполняется автоматически. Рисунки 1, 2, 3, 4 изображают последовательные шаги необходимых настроек. Для наглядности добавим несколько дополнительных (рис.4) и, соответственно, методов. Статьи «Оплата труда(20)» и «Оплата труда(23)» будут фигурировать в списке прямых затрат, а статьи «Оплата труда(25)» и «Оплата труда(26)» — в списке косвенных (Рис.5 и Рис.6).

Получите 267 видеоуроков по 1С бесплатно:

Рис.5 — Косвенных расходы в 1С

Рис.6 — Методы и общехозяйственных расходов

Рис.7 — Включение функционала «Производство»

Рис.8 — Настройка плановой цены

Отражение косвенных затрат в документах 1С

Косвенные расходы отражаются документами:

- А также регламентными операциями: « », « »

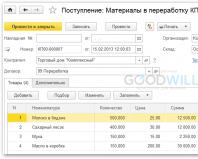

Пример документа «Поступление товаров, услуг» с видом операции «Услуги» приведен на рис.9; проводки документа – рис.10.

Основные моменты, которые следует учесть при заполнении этого документа:

- Колонка «Счета учета» предоставляет возможность задать счет, подразделение и статью затрат. Но только в том случае, если все настройки выполнены корректно.

- Так как метод распределения косвенных расходов, в том числе по статье «Материальные расходы(26)», пропорционален плановой себестоимости (см.рис.6), то плановая себестоимость должна быть обязательно задана в документах «Установка цен номенклатуры».

Рис.10 — Проводки по услугам за доставку

Закрытие счетов косвенных расходов в бухгалтерском учете

После выполнения получим следующие проводки:

Рис.11 — Проводки по косвенных затратам

По 26 счету показывает, что общехозяйственные расходы за январь 2016 года успешно закрыты (см.Рис.12).